предыдущих главах вы консультировали

магазины, кондитерские фабрики, бизнес,

оказывали помощь депутату по вопросам

налоговой политики. В результате вы

стали настолько популярным, что к вам

обратились:

предыдущих главах вы консультировали

магазины, кондитерские фабрики, бизнес,

оказывали помощь депутату по вопросам

налоговой политики. В результате вы

стали настолько популярным, что к вам

обратились:

В этой главе постараемся использовать теоретический и практические знания, которые вы получили в предыдущих главах учебника.

Любое изучение нового материала лучше осуществлять на практике, поэтому разработаем бизнес-план для "лучшего" предприятия отрасли связи и сравним с любым действующим предприятием.

В предыдущих главах вы консультировали

магазины, кондитерские фабрики, бизнес,

оказывали помощь депутату по вопросам

налоговой политики. В результате вы

стали настолько популярным, что к вам

обратились:

предыдущих главах вы консультировали

магазины, кондитерские фабрики, бизнес,

оказывали помощь депутату по вопросам

налоговой политики. В результате вы

стали настолько популярным, что к вам

обратились:

Все они хотят получить ответы на следующие вопросы:

Д ля

убедительности и наглядности ваших

ответов заказчики попросили вас составить

укрупненный бизнес-план.

ля

убедительности и наглядности ваших

ответов заказчики попросили вас составить

укрупненный бизнес-план.

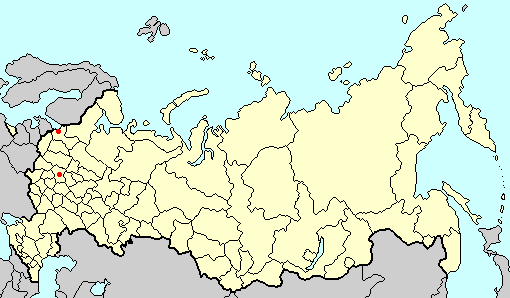

Взяв карту России и посмотрев на нее, можно "расстроиться" – ведь вам необходимо собрать экономические данные по почти всем предприятиям связи от Калининграда до Чукотки и Курил. Но как быстро получить публичные отчеты этих предприятий?

Конечно, можно на год отправиться в командировку, но это дорого. Можно послать письменные запросы на предприятия связи, но вам, наверняка, не ответят, и при этом руководство предприятий связи будут ссылаться на "секретность" запрашиваемых вами отчетов.

Что же делать?

Правильно необходим компьютер и выход в Internet, и вы знаете, что Федеральная комиссия по ценным бумагам России (ФКЦБ) утвердила программу раскрытия информации по всем акционерным обществам. Предприятия связи России в основном акционерные общества, поэтому вы сможете получить всю публичную информацию из Internet баз ФКЦБ.

![]() Напомним, во всех развитых странах

мира существует программа раскрытия

информации по всем предприятиям страны,

в том числе, и по финансовым институтам.

Например, в США она существует с 1934 года.

Эту программу курирует Комиссия по

ценным бумагам правительства США

(Securities and Exchange Commission USA

http://www.sec.gov/)

Напомним, во всех развитых странах

мира существует программа раскрытия

информации по всем предприятиям страны,

в том числе, и по финансовым институтам.

Например, в США она существует с 1934 года.

Эту программу курирует Комиссия по

ценным бумагам правительства США

(Securities and Exchange Commission USA

http://www.sec.gov/)

По просьбе авторов исходная экономическая информация данного раздела была собрана школьниками и студентами из Internet баз сервера ФКЦБ (адрес в Internet http://win-www.fe.msk.ru/infomarket/fedcom/welcome.html). Наши помощники прошли обучение работы с Internet, поэтому сбор информации по предприятиям связи областного и регионального уровня у них занял не более 2 часов. В целом на сбор информации они затратили около одного доллара США!!!

Имея исходную информацию и содержание типового бизнес-плана, приведенного ранее, приступим к составлению разделов бизнес-плана. В основу разрабатываемого бизнес-плана положим следующие принципы и ограничения:

Создаваемое нами "лучшее" предприятие связи будем называть предприятие Д, которое мы рассматривали в главе1.

Сформулируем основную цель нашей компании связи:

"Предложить нашим покупателям лучшую связь и Internet услуги по самым низким из доступных цен, что, по нашему мнению, также приведет к увеличению доходов нашего персонала и акционеров".

Замечание. Анализ будем проводить только по услугам связи. Хотя некоторые оценки по Internet услугам будем осуществлять, если имеются дополнительные данные.

Создаваемое предприятие связи будет располагаться в том регионе, данные предприятия конкурента которого имеются в таблице исходных данных. Например, регион "N1".

Предприятие будет предоставлять:

Замечание. Анализ будем проводить только по внутригородским телефонным услугам.

В соответствии с целями, масштабом и сферами деятельности наше предприятие ставит перед собой следующие задачи:

Замечание. Анализ будем проводить только по внутригородским телефонным услугам.

Стратегии фирмы — "предоставлять потребителям N1 региона высококачественные услуги связи по справедливым ценам, которые всегда ниже, чем у конкурентов".

Так как мы планируем создать предприятие связи, с современным оборудованием и технологиями, то следует отметить следующие моменты.

Этот список преимуществ современной телефонной компании можно продолжить, тем не менее, мы для создаваемого нашего предприятия улучшим все показатели только в два раза по отношению к среднеотраслевым показателям, т.е. на 50% (поправочный коэффициент по всем аналитическим уравнениям равен 0,5).

Учитывая, что данные по отрасли связи были ранее собраны, обработаны и сгруппированы в таблицу, то шаг алгоритма "Сбор и предварительная обработка отраслевых данных" нами опускается.

Методика расчета среднеотраслевых показателей приведена в главе 1 на примере расчета зависимости:

Итого Активы=f(Выручка).

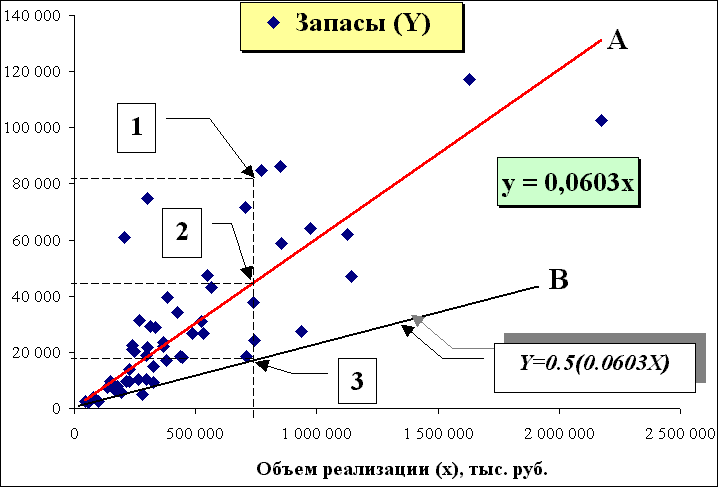

Когда мы рассматривали данную зависимость, было замечено, что, возможно, наше предприятие должно работать в два раза лучше, чем в среднем работают предприятия отрасли. Приведенные ниже графики наглядно демонстрируют наше предположение. Поэтому каждое полученное среднеотраслевое аналитическое уравнение откорректируем с учетом поправочного коэффициента 0,5.

Рассмотрим итоговые аналитические уравнения полученных зависимостей по всем среднеотраслевым показателям отрасли связи.

Среднеотраслевые уравнения по исследуемым параметрам приведены ниже. На каждом графиком показаны среднеотраслевая линия 0А, уравнение данной линии, а также откорректированное уравнение прямой линии 0В для нашего предприятия.

|

|

|

|

|

|

|

|

|

|

|

|

Для примера проведем построение уравнения зависимости среднеотраслевого показателя "запасы" (Х) от "объема реализации" (Y).

Для чего по оси Х (абсцисс) откладываем "объем реализации", а оси Y (ординат) соответствующие ему значения – "запасы" каждого предприятия.

Как видно из графика, в результате мы получим множество точек на плоскости Y0X. Теперь возьмите линейку и нарисуйте линию 0А, проходящую между точками – посередине. Дальше вам необходимо найти уравнение прямой по выбранным двум точкам вычерченной прямой.

Как вы помните уравнение прямой, проходящей через две данные точки М1(X1,Y1) и М2(X2,Y2):

(Y-Y1)/(Y2-Y1)=(X-X1)/(X2-X1)

Ее угловой коэффициент:

k=(Y2-Y1)/(X2-X1)=0,0603

Следующие уравнения требует пояснения. MY и MX – это средние величины. Их значения получаются суммированием Y и X и последующим делением на количество данных по выбранным предприятиям, всего у нас данных - 52 предприятия:

MX – это средняя величина выручки предприятий. Эта величина получается суммированием всех значений "Выручки" каждого из 52 предприятий и последующим делением на количество предприятий.

MYk – это средняя величина k-го показателя "запасы" предприятий. Эта величина получается суммированием показателя "запасы" k-го показателя (в нашем случае показателя "запасы", всего показателей 8), по всем 52 предприятиям и последующим делением, полученной суммы на количество предприятий - 52.

Рассчитаем коэффициент эластичности. Для практических расчетов коэффициент эластичности равен:

,

,

где

![]() -

1-я производная уравнения регрессии Y

по X в нашем примере

-

1-я производная уравнения регрессии Y

по X в нашем примере

.

.

Построенная кривая (прямая есть частный случай каждой кривой) являются среднеотраслевым показателем для выбранной группы предприятий. Среднеотраслевой показатель отражает то, как в среднем работают предприятия данной отрасли по данному показателю, или сколько им в среднем необходимо привлечь капитала для формирования "запасов", чтобы обеспечить средний объем выпуска продукции.

Полученная прямая 0А делит плоскость X0Y с точками на две части, как видно на рисунке. Часть точек (предприятий) расположены выше прямой, что показывает "плохую" работу предприятия, т.к. для производства продукции и услуг они затрачивают больше средств, чем предприятия, находящиеся на прямой линии или ниже ее. Под "плохой" работой предприятия понимается неэффективное управление своими активами, чем у "средне" работающего предприятия.

Предприятия, которые расположены ниже линии 0А, работают лучше, т.к. для обеспечения такого же объема продаж они тратят меньше средств. Например, среднеотраслевому предприятию точка 2 (прямая линия 0А) для того, чтобы обеспечить 750000 тыс. руб. объема реализации необходимо сформировать объем "запасов" около 43000 тыс. руб., нашему предприятию точка 3 (прямая линия 0В) около 20000 тыс. руб., а худшему точка 1 более 80000 тыс. руб.

Таким образом, для выполнения той же производственной программы на "плохом" предприятии точка 1 привлекается в два раза больше средств, чем на "среднеотраслевом" предприятии точка 2 и в четыре раза больше, чем это требуется нашему предприятию точка 3.

Третий шаг алгоритма мы будем рассматривать в главе маркетинг-план, т.к. он предусматривает определение спроса, предложения и определение доли рынки услуг связи.

Один из способов определение потенциала рынка это сравнение тенденций по ведущим странам мира и странам в которых в которых мы планируем разворачивать свой бизнес, или уже работаем. Для этого можно использовать данные программы " World Development Indicators" Word Bank.

![]() World Development Indicators (WDI) - Мировые

Индикаторы Развития – включает более

500 инструментов, индикаторов, за 40 лет

по более, чем 200 странам. Данные можно

получить из WDI базы World Bank.

World Development Indicators (WDI) - Мировые

Индикаторы Развития – включает более

500 инструментов, индикаторов, за 40 лет

по более, чем 200 странам. Данные можно

получить из WDI базы World Bank.

Internet адрес источника: http://sima-ext.worldbank.org/data-query/

Анализ будем использовать данные, отражающие прямо или косвенно состояние отрасли связи в развитых странах и странах СНГ.

Ниже представлены таблицы данных по количеству телефонных линий на 1000 чел. по ведущим странам мира и СНГ за пять лет.

|

G |

COUNTRY_NAME |

IND1_DESC |

1995 |

1996 |

1997 |

1998 |

1999 |

|---|---|---|---|---|---|---|---|

|

Euro |

Austria |

Telephone mainlines (per 1,000 people) |

472 |

484 |

492 |

491 |

,, |

|

Euro |

Belgium |

Telephone mainlines (per 1,000 people) |

462 |

474 |

487 |

500 |

,, |

|

G |

Canada |

Telephone mainlines (per 1,000 people) |

605 |

608 |

621 |

634 |

,, |

|

Euro |

Finland |

Telephone mainlines (per 1,000 people) |

543 |

554 |

556 |

554 |

,, |

|

Euro |

France |

Telephone mainlines (per 1,000 people) |

557 |

564 |

571 |

570 |

,, |

|

Euro |

Germany |

Telephone mainlines (per 1,000 people) |

513 |

538 |

551 |

567 |

,, |

|

Euro |

Greece |

Telephone mainlines (per 1,000 people) |

494 |

509 |

516 |

522 |

,, |

|

Euro |

Italy |

Telephone mainlines (per 1,000 people) |

433 |

440 |

447 |

451 |

,, |

|

G |

Japan |

Telephone mainlines (per 1,000 people) |

487 |

502 |

503 |

503 |

,, |

|

Euro |

Norway |

Telephone mainlines (per 1,000 people) |

568 |

591 |

621 |

660 |

,, |

|

Euro |

Portugal |

Telephone mainlines (per 1,000 people) |

367 |

385 |

402 |

413 |

,, |

|

Euro |

Spain |

Telephone mainlines (per 1,000 people) |

385 |

392 |

403 |

414 |

,, |

|

Euro |

Sweden |

Telephone mainlines (per 1,000 people) |

681 |

682 |

679 |

674 |

,, |

|

Euro |

Switzerland |

Telephone mainlines (per 1,000 people) |

634 |

646 |

661 |

675 |

,, |

|

Euro |

United Kingdom |

Telephone mainlines (per 1,000 people) |

502 |

522 |

542 |

557 |

,, |

|

G |

United States |

Telephone mainlines (per 1,000 people) |

607 |

622 |

644 |

661 |

,, |

|

Среднее Значение |

519 |

532 |

543 |

553 |

|

||

|

G |

COUNTRY_NAME |

IND1_DESC |

1995 |

1996 |

1997 |

1998 |

1999 |

|---|---|---|---|---|---|---|---|

|

СНГ |

Armenia |

Telephone mainlines (per 1,000 people) |

155 |

153 |

150 |

157 |

|

|

СНГ |

Azerbaijan |

Telephone mainlines (per 1,000 people) |

85 |

85 |

86 |

89 |

|

|

СНГ |

Belarus |

Telephone mainlines (per 1,000 people) |

192 |

208 |

227 |

241 |

|

|

СНГ |

Estonia |

Telephone mainlines (per 1,000 people) |

277 |

299 |

321 |

343 |

|

|

СНГ |

Georgia |

Telephone mainlines (per 1,000 people) |

102 |

105 |

113 |

115 |

|

|

СНГ |

Kazakhstan |

Telephone mainlines (per 1,000 people) |

119 |

116 |

107 |

104 |

|

|

СНГ |

Kyrgyz Republic |

Telephone mainlines (per 1,000 people) |

79 |

75 |

76 |

76 |

|

|

СНГ |

Latvia |

Telephone mainlines (per 1,000 people) |

279 |

295 |

302 |

302 |

|

|

СНГ |

Lithuania |

Telephone mainlines (per 1,000 people) |

254 |

268 |

283 |

300 |

|

|

СНГ |

Moldova |

Telephone mainlines (per 1,000 people) |

130 |

137 |

144 |

150 |

|

|

СНГ |

Russian Federation |

Telephone mainlines (per 1,000 people) |

169 |

176 |

192 |

197 |

|

|

СНГ |

Ukraine |

Telephone mainlines (per 1,000 people) |

161 |

181 |

185 |

191 |

|

|

СНГ |

Uzbekistan |

Telephone mainlines (per 1,000 people) |

69 |

67 |

64 |

65 |

|

|

Среднее Значение |

159 |

166 |

173 |

179 |

|

||

Как видно из таблиц, наблюдается рост по данному показателю по всем странам в течение пяти лет. Тем не менее, если сравнивать РФ с ведущими странами мира, то обеспеченность телефонными линиями составляет 36%, а по сравнению с США – 30%.

Из этого можно сделать вывод.

Потенциал рынка связи составляет100%-30%=70%, по сравнению с США.

Потенциал рынка связи составляет100%-36%=64%, по сравнению с Европой и другими странами.

Задание.

На основании анализа данных таблиц сделайте по каждой стране горизонтальный и вертикальный анализ в процентах.

Определим, какую ценовую политику проводят предприятия связи различных стран. Для этого выберем показатель "средняя цена трех минут внутри городского разговора".

|

G |

COUNTRY_NAME |

IND1_DESC |

1995 |

1996 |

1997 |

1998 |

1999 |

|---|---|---|---|---|---|---|---|

|

Euro |

Austria |

Telephone average cost of local call (US$ per three minutes) |

0 |

0 |

0 |

0 |

,, |

|

Euro |

Belgium |

Telephone average cost of local call (US$ per three minutes) |

0 |

0 |

0 |

0 |

,, |

|

G |

Canada |

Telephone average cost of local call (US$ per three minutes) |

|

|

|

|

|

|

Euro |

Finland |

Telephone average cost of local call (US$ per three minutes) |

0 |

0 |

0 |

,, |

,, |

|

Euro |

France |

Telephone average cost of local call (US$ per three minutes) |

0 |

0 |

0 |

0 |

,, |

|

Euro |

Germany |

Telephone average cost of local call (US$ per three minutes) |

0 |

0 |

0 |

0 |

,, |

|

Euro |

Greece |

Telephone average cost of local call (US$ per three minutes) |

0 |

0 |

0 |

0 |

,, |

|

Euro |

Italy |

Telephone average cost of local call (US$ per three minutes) |

0 |

0 |

0 |

0 |

,, |

|

G |

Japan |

Telephone average cost of local call (US$ per three minutes) |

0 |

0 |

0 |

0 |

,, |

|

Euro |

Norway |

Telephone average cost of local call (US$ per three minutes) |

0 |

0 |

0 |

,, |

,, |

|

Euro |

Portugal |

Telephone average cost of local call (US$ per three minutes) |

0 |

0 |

0 |

0 |

,, |

|

Euro |

Spain |

Telephone average cost of local call (US$ per three minutes) |

0 |

0 |

0 |

0 |

,, |

|

Euro |

Sweden |

Telephone average cost of local call (US$ per three minutes) |

0 |

0 |

0 |

,, |

,, |

|

Euro |

Switzerland |

Telephone average cost of local call (US$ per three minutes) |

0 |

0 |

0 |

0 |

,, |

|

Euro |

United Kingdom |

Telephone average cost of local call (US$ per three minutes) |

0 |

0 |

0 |

0 |

,, |

|

G |

United States |

Telephone average cost of local call (US$ per three minutes) |

0 |

0 |

0 |

0 |

,, |

Как видно из таблицы данный показатель фирмами связи не используется при формировании политики цен. Что говорит о грамотной ценовой политике, направленной в сторону потребителя, а не обоснованных затрат. С другой стороны, это свидетельствует о том, что государство выполняет социальные функции по защите потребителя.

Задание.

Сравните ценовую политику телефонных (связи) компаний и вашей региональной компании.

Обсудите роль государства по социальной защите населения.

В настоящее время отрасли связи ведущих стран мира начали оказывать Internet услуги. Сравним показатели "количества Internet узлов (Internet hosts)" различных стран.

|

G |

COUNTRY_NAME |

IND1_DESC |

1995 |

1996 |

1997 |

1998 |

1999 |

|---|---|---|---|---|---|---|---|

|

Euro |

Austria |

Internet hosts (per 10,000 people) |

66 |

110 |

108 |

164 |

177 |

|

Euro |

Belgium |

Internet hosts (per 10,000 people) |

30 |

64 |

85 |

151 |

162 |

|

G |

Canada |

Internet hosts (per 10,000 people) |

127 |

203 |

230 |

339 |

366 |

|

Euro |

Finland |

Internet hosts (per 10,000 people) |

422 |

613 |

654 |

997 |

1057 |

|

Euro |

France |

Internet hosts (per 10,000 people) |

26 |

41 |

50 |

73 |

83 |

|

Euro |

Germany |

Internet hosts (per 10,000 people) |

58 |

84 |

107 |

141 |

161 |

|

Euro |

Greece |

Internet hosts (per 10,000 people) |

7 |

16 |

19 |

38 |

49 |

|

Euro |

Italy |

Internet hosts (per 10,000 people) |

13 |

26 |

37 |

56 |

59 |

|

G |

Japan |

Internet hosts (per 10,000 people) |

21 |

58 |

76 |

107 |

133 |

|

Euro |

Norway |

Internet hosts (per 10,000 people) |

193 |

343 |

475 |

705 |

715 |

|

Euro |

Portugal |

Internet hosts (per 10,000 people) |

12 |

24 |

18 |

45 |

50 |

|

Euro |

Spain |

Internet hosts (per 10,000 people) |

13 |

29 |

31 |

62 |

67 |

|

Euro |

Sweden |

Internet hosts (per 10,000 people) |

164 |

269 |

321 |

430 |

488 |

|

Euro |

Switzerland |

Internet hosts (per 10,000 people) |

114 |

188 |

209 |

289 |

315 |

|

Euro |

United Kingdom |

Internet hosts (per 10,000 people) |

75 |

122 |

149 |

202 |

241 |

|

G |

United States |

Internet hosts (per 10,000 people) |

230 |

381 |

442 |

975 |

1123 |

|

Среднее Значение |

98 |

161 |

188 |

298 |

328 |

||

|

G |

COUNTRY_NAME |

IND1_DESC |

1995 |

1996 |

1997 |

1998 |

1999 |

|---|---|---|---|---|---|---|---|

|

СНГ |

Armenia |

Internet hosts (per 10,000 people) |

0 |

0 |

1 |

1 |

1 |

|

СНГ |

Azerbaijan |

Internet hosts (per 10,000 people) |

0 |

0 |

0 |

0 |

0 |

|

СНГ |

Belarus |

Internet hosts (per 10,000 people) |

0 |

0 |

0 |

1 |

1 |

|

СНГ |

Estonia |

Internet hosts (per 10,000 people) |

24 |

54 |

45 |

131 |

152 |

|

СНГ |

Georgia |

Internet hosts (per 10,000 people) |

0 |

0 |

1 |

1 |

1 |

|

СНГ |

Kazakhstan |

Internet hosts (per 10,000 people) |

0 |

1 |

1 |

1 |

1 |

|

СНГ |

Kyrgyz Republic |

Internet hosts (per 10,000 people) |

0 |

|

0 |

0 |

4 |

|

СНГ |

Latvia |

Internet hosts (per 10,000 people) |

5 |

23 |

21 |

33 |

43 |

|

СНГ |

Lithuania |

Internet hosts (per 10,000 people) |

1 |

5 |

7 |

24 |

27 |

|

СНГ |

Moldova |

Internet hosts (per 10,000 people) |

0 |

0 |

0 |

,, |

1 |

|

СНГ |

Russian Federation |

Internet hosts (per 10,000 people) |

1 |

4 |

6 |

9 |

10 |

|

СНГ |

Ukraine |

Internet hosts (per 10,000 people) |

0 |

1 |

2 |

3 |

3 |

|

СНГ |

Uzbekistan |

Internet hosts (per 10,000 people) |

0 |

0 |

0 |

0 |

0 |

|

Среднее Значение |

3 |

7 |

6 |

17 |

19 |

||

Как видно из таблиц, наблюдается высокий рост по данному показателю по всем странам в течение пяти лет. Тем не менее, если сравнивать РФ с ведущими странами мира, то обеспеченность Internet узлами (Internet hosts) составляет 3%, а по сравнению с США – 1%.

Из этого можно сделать вывод.

Задание.

На основании анализа данных таблиц сделайте по каждой стране горизонтальный и вертикальный анализ в процентах.

Современные телефонные, Internet услуги неразрывно связаны с количеством компьютеров. Этот показатель косвенный, но его можно использовать, как для оценки рынка связи, так и для возможного расширения видов деятельности компаний связи. Ниже представлены таблицы данных по количеству компьютеров на 1000 чел. по ведущим странам мира и СНГ за пять лет.

|

G |

COUNTRY_NAME |

IND1_DESC |

1995 |

1996 |

1997 |

1998 |

1999 |

|---|---|---|---|---|---|---|---|

|

Euro |

Austria |

Personal computers (per 1,000 people) |

162 |

174 |

211 |

233 |

|

|

Euro |

Belgium |

Personal computers (per 1,000 people) |

178 |

217 |

245 |

286 |

|

|

G |

Canada |

Personal computers (per 1,000 people) |

218 |

246 |

273 |

330 |

|

|

Euro |

Finland |

Personal computers (per 1,000 people) |

232 |

273 |

311 |

349 |

|

|

Euro |

France |

Personal computers (per 1,000 people) |

134 |

151 |

173 |

208 |

|

|

Euro |

Germany |

Personal computers (per 1,000 people) |

191 |

233 |

256 |

305 |

|

|

Euro |

Greece |

Personal computers (per 1,000 people) |

33 |

35 |

45 |

52 |

|

|

Euro |

Italy |

Personal computers (per 1,000 people) |

84 |

92 |

113 |

173 |

|

|

G |

Japan |

Personal computers (per 1,000 people) |

120 |

162 |

202 |

237 |

|

|

Euro |

Norway |

Personal computers (per 1,000 people) |

274 |

318 |

361 |

373 |

|

|

Euro |

Portugal |

Personal computers (per 1,000 people) |

55 |

67 |

74 |

81 |

|

|

Euro |

Spain |

Personal computers (per 1,000 people) |

89 |

104 |

122 |

145 |

|

|

Euro |

Sweden |

Personal computers (per 1,000 people) |

249 |

294 |

339 |

361 |

|

|

Euro |

Switzerland |

Personal computers (per 1,000 people) |

283 |

339 |

395 |

422 |

|

|

Euro |

United Kingdom |

Personal computers (per 1,000 people) |

202 |

216 |

243 |

263 |

|

|

G |

United States |

Personal computers (per 1,000 people) |

328 |

364 |

407 |

459 |

|

|

Среднее Значение |

177 |

205 |

236 |

267 |

|

||

|

G |

COUNTRY_NAME |

IND1_DESC |

1995 |

1996 |

1997 |

1998 |

1999 |

|---|---|---|---|---|---|---|---|

|

СНГ |

Armenia |

Personal computers (per 1,000 people) |

,, |

,, |

2 |

4 |

,, |

|

СНГ |

Azerbaijan |

Personal computers (per 1,000 people) |

,, |

,, |

,, |

,, |

,, |

|

СНГ |

Belarus |

Personal computers (per 1,000 people) |

,, |

,, |

,, |

,, |

,, |

|

СНГ |

Estonia |

Personal computers (per 1,000 people) |

7 |

10 |

15 |

34 |

,, |

|

СНГ |

Georgia |

Personal computers (per 1,000 people) |

,, |

,, |

,, |

,, |

,, |

|

СНГ |

Kazakhstan |

Personal computers (per 1,000 people) |

,, |

,, |

,, |

,, |

,, |

|

СНГ |

Kyrgyz Republic |

Personal computers (per 1,000 people) |

,, |

,, |

,, |

,, |

,, |

|

СНГ |

Latvia |

Personal computers (per 1,000 people) |

8 |

,, |

,, |

,, |

,, |

|

СНГ |

Lithuania |

Personal computers (per 1,000 people) |

6 |

,, |

,, |

54 |

,, |

|

СНГ |

Moldova |

Personal computers (per 1,000 people) |

2 |

3 |

4 |

6 |

,, |

|

СНГ |

Russian Federation |

Personal computers (per 1,000 people) |

18 |

24 |

32 |

41 |

,, |

|

СНГ |

Ukraine |

Personal computers (per 1,000 people) |

6 |

,, |

,, |

14 |

,, |

|

СНГ |

Uzbekistan |

Personal computers (per 1,000 people) |

,, |

,, |

,, |

,, |

,, |

|

Среднее Значение |

8 |

12 |

13 |

26 |

|

||

Как видно из таблиц, наблюдается высокий рост по данному показателю по всем странам в течение пяти лет. Тем не менее, если сравнивать РФ с ведущими странами мира, то обеспеченность компьютерами составляет 15%, а по сравнению с США – 9%.

Из этого можно сделать вывод.

Задание.

На основании анализа данных таблиц сделайте по каждой стране горизонтальный и вертикальный анализ в процентах.

Современные телефонные, Internet услуги неразрывно связаны с уровнем производства в стране независимо от численности населения. Этот показатель косвенный, но его можно использовать для оценки рынка связи. Ниже представлены таблицы данных по ВНП на душу населения (уточненный - Atlas method) по ведущим странам мира и СНГ за пять лет.

|

G |

COUNTRY_NAME |

IND1_DESC |

1995 |

1996 |

1997 |

1998 |

1999 |

|---|---|---|---|---|---|---|---|

|

Euro |

Austria |

GNP per capita, Atlas method (current US$) |

26580 |

28320 |

28230 |

26730 |

25970 |

|

Euro |

Belgium |

GNP per capita, Atlas method (current US$) |

25440 |

26980 |

26880 |

25350 |

24510 |

|

G |

Canada |

GNP per capita, Atlas method (current US$) |

19640 |

19520 |

19810 |

19190 |

19320 |

|

Euro |

Finland |

GNP per capita, Atlas method (current US$) |

20840 |

23400 |

24740 |

23960 |

23780 |

|

Euro |

France |

GNP per capita, Atlas method (current US$) |

24290 |

25550 |

25430 |

24240 |

23480 |

|

Euro |

Germany |

GNP per capita, Atlas method (current US$) |

27270 |

28620 |

28230 |

26430 |

25350 |

|

Euro |

Greece |

GNP per capita, Atlas method (current US$) |

10450 |

11390 |

11920 |

11740 |

11770 |

|

Euro |

Italy |

GNP per capita, Atlas method (current US$) |

18970 |

19870 |

20180 |

20070 |

19710 |

|

G |

Japan |

GNP per capita, Atlas method (current US$) |

39720 |

41280 |

38260 |

32350 |

32230 |

|

Euro |

Norway |

GNP per capita, Atlas method (current US$) |

31490 |

34710 |

36100 |

34330 |

32880 |

|

Euro |

Portugal |

GNP per capita, Atlas method (current US$) |

9790 |

10630 |

10910 |

10670 |

10600 |

|

Euro |

Spain |

GNP per capita, Atlas method (current US$) |

13680 |

14380 |

14530 |

14120 |

14000 |

|

Euro |

Sweden |

GNP per capita, Atlas method (current US$) |

24000 |

25780 |

26350 |

25580 |

25040 |

|

Euro |

Switzerland |

GNP per capita, Atlas method (current US$) |

41370 |

43800 |

43130 |

39980 |

38350 |

|

Euro |

United Kingdom |

GNP per capita, Atlas method (current US$) |

18710 |

19640 |

20760 |

21440 |

22640 |

|

G |

United States |

GNP per capita, Atlas method (current US$) |

27520 |

28620 |

29440 |

29340 |

30600 |

|

Среднее Значение |

23735 |

25156 |

25306 |

24095 |

23764 |

||

|

G |

COUNTRY_NAME |

IND1_DESC |

1995 |

1996 |

1997 |

1998 |

1999 |

|---|---|---|---|---|---|---|---|

|

СНГ |

Armenia |

GNP per capita, Atlas method (current US$) |

700 |

620 |

520 |

470 |

490 |

|

СНГ |

Azerbaijan |

GNP per capita, Atlas method (current US$) |

420 |

400 |

440 |

500 |

550 |

|

СНГ |

Belarus |

GNP per capita, Atlas method (current US$) |

2000 |

2010 |

2270 |

2470 |

2630 |

|

СНГ |

Estonia |

GNP per capita, Atlas method (current US$) |

3010 |

3180 |

3360 |

3360 |

3480 |

|

СНГ |

Georgia |

GNP per capita, Atlas method (current US$) |

530 |

660 |

770 |

740 |

620 |

|

СНГ |

Kazakhstan |

GNP per capita, Atlas method (current US$) |

1260 |

1270 |

1350 |

1330 |

1230 |

|

СНГ |

Kyrgyz Republic |

GNP per capita, Atlas method (current US$) |

720 |

580 |

480 |

360 |

300 |

|

СНГ |

Latvia |

GNP per capita, Atlas method (current US$) |

2160 |

2190 |

2300 |

2380 |

2470 |

|

СНГ |

Lithuania |

GNP per capita, Atlas method (current US$) |

1730 |

1950 |

2280 |

2540 |

2620 |

|

СНГ |

Moldova |

GNP per capita, Atlas method (current US$) |

690 |

550 |

500 |

380 |

370 |

|

СНГ |

Russian Federation |

GNP per capita, Atlas method (current US$) |

2250 |

2350 |

2600 |

2250 |

2270 |

|

СНГ |

Ukraine |

GNP per capita, Atlas method (current US$) |

1350 |

1210 |

1040 |

850 |

750 |

|

СНГ |

Uzbekistan |

GNP per capita, Atlas method (current US$) |

860 |

780 |

710 |

710 |

720 |

|

Среднее Значение |

1360 |

1365 |

1432 |

1411 |

1423 |

||

Как видно из таблиц наблюдается колебательный процесс по данному показателю по всем странам в течение пяти лет, а по некоторым наблюдается замедление и даже спад. Данное замедление и спад связаны с финансовым кризисом, который волной прокатился по всем странам мира (1996-2002 г.г.).

Тем не менее, если сравнивать РФ с ведущими странами мира, то уровень производства составляет 10%, а по сравнению с США – 7%.

![]() В 1986 г. СССР отставала от США по данному

показателю в 3 раза.

В 1986 г. СССР отставала от США по данному

показателю в 3 раза.

С учетом данного показателя можно сделать вывод.

Потенциал рынка связи составляет100%-7%=93%, по сравнению с США.

Потенциал рынка связи составляет100%-10%=90%, по сравнению с Европой и другими странами.

Задание.

Рассчитайте насколько Россия, СНГ (республики бывшего СССР) отстают от США в 1999 г. по показателю ВНП на душу населения?

К какой стране по уровню экономике можно отнести Россию?

Обсудите, почему показатель ВНП на душу населения будет влиять на развитие рынка связи?

На основании анализа данных таблиц сделайте по каждой стране горизонтальный и вертикальный анализ в процентах.

Правительство РФ планирует в 2015 году достичь уровня развития экономики США 1999 года по показателю ВНП на душу населения, при этом правительство выбрало за базовый год - 2001.

Задание.

Исходные данные и ответы даны в таблице:

|

|

GNP per capita |

Personal computers |

Internet hosts |

Telephone mainlines |

|---|---|---|---|---|

|

United States |

30600 |

459 |

1123 |

661 |

|

Russian Federation |

2270 |

41 |

10 |

197 |

|

USA/RF(%) |

1348% |

1120% |

11230% |

336% |

|

Период 2001-2015 г.г. |

15 |

15 |

15 |

15 |

|

Ответ |

19,50% |

18,14% |

37,07% |

10,31% |

Ранее в главе 3. мы с вами проводили типовой эксперимент по определению и расчету дуговой эластичности. Допустим, она у нас равна 2, т.е. при изменении цены на 1 % объем продаж будет меняться на 2%. Если вы уменьшите свою цену на 1%, то вы можете захватить 2% рынка, либо нового, полученного за счет расширения и привлечения новых потребителей, либо доли старого рынка конкурентов.

Допустим, что пропорции, рассматриваемые в шаге два алгоритма ("отрасль"), для других показателей деятельности предприятия (функциональных зависимостей) будут такими же, как и для "итого активы". В этом случае затраты у "лучшего" предприятия С в 3 раза ниже, чем у "худшего" - А, и в два раза ниже, чем у среднеотраслевого - Б.

В результате мы в состоянии построить кривые предложения и совместив их с кривыми спроса, оценить объем рынка, диапазон цен, долю наших конкурентов на рынке и нашу стратегию по ценообразованию с учетом регионального расположения предприятий и с учетом эластичности рынка услуг связи.

В результате окончательного построения бизнес-плана наше предприятие Д будет иметь затраты еще более низкие, чем у "лучшего" предприятия С и предприятий А, Б, как это показано на рисунке. Предприятие Д может снизить цены с РА до РД и расширить объемы продаж с QА до QД.

![]() Учитывая, что мы не знаем стоимость

услуг предприятий связи, тем не менее

изучив затраты отрасли мы можем

предположить, что цена не может быть

меньше, чем стоимость постоянных и

переменных затрат на единицу услуги.

Если прибавить к затратам на единицу

продукции среднюю прибыль по отрасли

в пределах 5-10% от цены, то можно все

расчеты вести с учетом этих поправок.

Учитывая, что мы не знаем стоимость

услуг предприятий связи, тем не менее

изучив затраты отрасли мы можем

предположить, что цена не может быть

меньше, чем стоимость постоянных и

переменных затрат на единицу услуги.

Если прибавить к затратам на единицу

продукции среднюю прибыль по отрасли

в пределах 5-10% от цены, то можно все

расчеты вести с учетом этих поправок.

Когда оценены затраты всех предприятий связи предприятие Д может приступить к "военным" действиям по вторжению на рынки предприятий А, Б, С. Только оружие оно должно выбрать экономическое – профессионализм нашего персонала, высокую производительность труда, низкий уровень затрат, низкие цены и высокое качество наших услуг.

Если предприятия А, Б, С располагаются в разных регионах, то нам лучше вторгаться на рынки регионов предприятия А и Б.

Предприятие А практически будет "уничтожено" нами в течение максимум года и примет все наши условия, т.к. вряд ли оно сможет снизить свои затраты более, чем в три раза.

Предприятие Б, будет вынуждено или сократить свои затраты более, чем два раза или принять наши условия.

У предприятия С мы сможем "отобрать" около 50% рынка, при этом мы будем постоянно вынуждать его снижать цены до нашего уровня.

Но более успешными и прибыльными для нашей атаки можно считать регионы предприятия А и Б.

Если предприятия А, Б, С располагаются в одном регионе, то мы сможем отвоевать около 50% рынка, при этом предприятия А, Б будут разорены не только нашими стараниями, но и с "дружеской" помощью предприятия С.

А теперь представим себе, что вы руководите предприятием А и вас атакует предприятие Д.

Сможете ли вы выдержать и устоять на рынке?

Сможете ли вы получить поддержку от акционеров вашего предприятия, банков, администрации региона, ваших поставщиков, но главное от домашних хозяйств вашего региона?

Конечно, нет.

Ведь руководители предприятия Д, еще до начала "боевых" действий передадут официальные данные, собранные ими на сервере ФКЦБ, всем заинтересованным лицам региона: банкам, администрации, вашим поставщикам, налоговой инспекции. И в довершение всего предприятие Д обратится в общество защиты потребителей и устроит рекламную компанию в региональной прессе. В результате население региона выяснит, что ваш бизнес (предприятие А) не благо для региона, а прямой вред. "Бедные" граждане региона вами просто обираются, так как ваша цена более в чем 3 раза выше, чем предлагает и на цифрах доказывает предприятие Д.

Как видно из приведенного упрощенного анализа, наше предприятие Д может претендовать как минимум на 30% любого регионального рынка телефонных компаний в первый же год выхода на рынок. Эта доля будет состоять из освоения нового рынка, и "завоевание" доли существующего рынка.

Среднегодовые темпы роста новых рынков, при условии подтверждения прогноза правительства по темпам развития экономики России до 2015 года, составят:

Все экономические модели нашего предприятия как исходные данные для построения финансового плана были рассчитаны в главе 5 данной экономической лаборатории. Эти модели основываются на зависимости показателей некоторых статей баланса, отчета о прибылях и убытках (Y) от объема реализации (X). Все эти зависимости сведем в таблицу с учетом выведенного предположительного поправочного коэффициента 0,5 для всех показателей.

|

Зависимость показателей от объема реализации |

|

|---|---|

|

Показатель |

Вид зависимости |

|

Себестоимость реализованной продукции |

0.5(0.7206X) |

|

Коммерческие и административные расходы |

0.5(0.0056X) |

|

Денежные средства |

0.5(0.0197X) |

|

Дебиторская задолженность |

0.5(0.1633X) |

|

Запасы |

0.5(0.0603X) |

|

Внеоборотные активы |

0.5(1.2488X) |

|

Кредиторская задолженность |

0.5(0.1527X) |

|

Задолженность по оплате труда и налогам |

0.5(0.0421X) |

Построив математическую модель, перейдем к разработке базового варианта финансового плана предприятия Д.

Для осуществления моделирования и построения базового варианта финансового плана введем следующие ограничения:

Построим два финансовых плана и сравним их. Финансовый план предприятия Д (наше предприятие) и предприятие конкурента.

Для построения финансового плана ОАО будет использован метод пропорциональной зависимости или как его еще называют метод "от достигнутого". Основным ограничением метода пропорциональной зависимости являются следующие допущения:

Эти ограничения декларируют, что управление на предприятии оптимальное и эффективное, зачастую это далеко от истины. При этом практически не проводится сравнительный анализ – "насколько фирма более эффективно работает, чем ее конкуренты".

Для обеспечения планируемого в 2001 г. двукратного роста объема реализации необходимо учесть тот факт, что ОАО в 2000 г. задействовало свои производственные мощности на 100%. Это означает, что ОАО в 2000 году полностью использовало все свое оборудование. В случае роста объема реализации в 2001 году обеспечить выпуск продукции будет не на чем. Так как руководство ОАО предполагает, что в 2001 г. объем реализации вырастет в два раза, то это потребуется увеличить все активы предприятия, т.е. необходимо приобрести дополнительное оборудование, сырье, материалы и нанять на работу дополнительный персонал.

Метод прогнозирования на основе процентного изменения объема реализации состоит в выделении среди статей баланса таких, которые изменяются в той же пропорции, что и объем реализации. Что касается отчета о прибылях и убытках, то намечается, что увеличение объема реализации прямо влияет на все его показатели, кроме процентов, выплачиваемых по полученным кредитам. Иными словами, планируется, что прямо пропорционально объему реализации вырастут следующие статьи:

Руководство ОАО ожидает, что налог на прибыль по-прежнему будет взиматься в размере 30%.

Если ОАО предстоит увеличение активов, то его пассивы и/или собственный капитал тоже должны вырасти. Увеличатся пассивы баланса:

Величина векселей к оплате (краткосрочный кредит), облигаций ипотечного кредита (долгосрочный кредит) и обыкновенных акций не будут изменяться вместе с объемом реализации. Более высокий объем реализации автоматически не влечет за собой прироста значений этих показателей.

![]() Учитывая, что исходные данные отчета

прибылей и убытков не полны, поэтому

осуществим расчет отсутствующих данных

исходя из следующих предположений:

Учитывая, что исходные данные отчета

прибылей и убытков не полны, поэтому

осуществим расчет отсутствующих данных

исходя из следующих предположений:

Результаты расчетов представлены в таблице. Изменения в баланс не вносим.

В первом приближении построим прогноз финансовой отчетности по состоянию на 31 декабря 2001 г. (См. табл. 3.1.).

Таблица 3. 1.

Прогноз финансовых показателей ОАО.

|

Уравнение |

На конец текущего |

Прогнозируемые значения |

||

|---|---|---|---|---|---|

|

k |

b |

I Этап |

II Этап |

||

|

Отчет о прибылях и убытках |

|

|

2000 г. |

2001г. |

|

|

Выручка от реализации |

|

|

524,0400 |

1048,0800 |

1048,0800 |

Себестоимость реализованной продукции |

|

|

371,7360 |

743,4720 |

743,4720 |

|

Коммерческие и административные расходы |

|

|

5,6800 |

11,3600 |

11,3600 |

|

Прочие расходы |

|

|

0,0000 |

0,0000 |

0,0000 |

|

Прибыль от реализации до вычета процентов и налогов |

|

|

146,6240 |

293,2480 |

293,2480 |

|

Проценты к уплате |

|

|

103,5400 |

103,5400А |

191,3838Г |

|

Прибыль до вычета налогов |

|

|

43,0840 |

189,7080 |

101,8642 |

|

Налог на прибыль |

30% |

|

15,0794 |

56,9124 |

30,5593 |

|

Чистая прибыль |

|

|

28,0046 |

132,7956 |

71,3049 |

|

Дивиденды (норма выплаты) |

0% |

|

0 |

0А |

0Д |

|

Нераспределенная прибыль |

|

|

28,0046 |

132,7956 |

71,3049 |

|

Баланс |

|||||

Денежные средства |

|

|

15,1630 |

30,3260 |

30,3260 |

|

Дебиторская задолженность |

|

|

121,2930 |

242,5860 |

242,5860 |

|

Запасы |

|

|

30,8900 |

61,7800 |

61,7800 |

|

Всего оборотных средств |

|

|

167,3460 |

334,6920 |

334,6920 |

|

Внеоборотные активы |

|

|

571,4550 |

1142,9100 |

1142,9100 |

Итого Активов |

|

|

738,8010 |

1477,6020 |

1477,6020 |

|

Кредиторская задолженность |

|

|

122,5850 |

245,1700 |

245,1700 |

|

Векселя к оплате |

|

|

2,0000 |

2,0000А |

351,4338Е |

|

Задолженность по заработной плате и налогам |

|

|

36,3900 |

72,7800 |

72,7800 |

|

Всего краткосрочных пассивов |

|

|

160,9750 |

319,9500 |

669,3838 |

|

Ипотечный кредит |

|

|

127,4250 |

127,4250А |

286,5123Ж |

|

Обыкновенные акции |

|

|

398,8470 |

398,8470А |

398,8470З |

|

Нераспределенная прибыль |

|

|

51,5540 |

184,3496Б |

122,8589И |

|

Итого Пассивов (источников) |

|

|

738,8010 |

1030,5716 |

1477,6020 |

|

Потребность во внешнем финансировании (EFN) |

|

|

0,00 |

447,0304В |

0,00К |

|

А Эта статья не растет самопроизвольно вместе с объемом реализации, поэтому для построения прогноза в первом приближении на перспективу переносится прежнее значение 2000 г. В результате дальнейшего анализа величина, указанная в таблице, может измениться. |

|

Б Нераспределенная прибыль на конец 2000 г. плюс ее приращение за 2001 г.: 51,554 млн. руб. + 132,7956 млн. руб. = 184,3496 млн. руб. Позднее в ходе анализа эта цифра изменится и станет равной 122,8589 млн. руб. |

|

В Потребность во внешнем финансировании (External Funds Needed, EFN) выступает как балансирующая статья, значение которой находится вычитанием прогнозируемой общей потребности (итого пассив) в финансовых средствах из прогнозируемой общей величины активов (итого актив). Она на I этапе будет равна: 1477,6020-1030,5716=447,0304 млн. руб. |

|

Г 191,3838 млн. руб. составляют выплаты процентов по краткосрочным кредитам (векселя к оплате) плюс выплаты по долгосрочным кредитам (ипотечный кредит) см. колонку II этапа. Руководство ОАО договорилось с банками на 2001 год, что краткосрочные, долгосрочные кредиты будут выдаваться под 30% годовых. Эта сумма рассчитывается следующим образом: Проценты к уплате= =Ипотечный кредит * % + Векселя к оплате * %= =286,5123*30%+351,4338*30%=191,3838 млн. руб. |

|

Д Дивиденды по старым акциям не выплачивались. Продажу новых акций ОАО не осуществляло. |

|

Е ОАО в 2001 г. планирует занять 351,4338 млн. руб. краткосрочных займов (векселя к оплате) под 30% годовых. |

|

Ж ОАО в 2001 г. планирует занять 286,5123 млн. руб. долгосрочных займов (ипотечный кредит) под 30% годовых. |

|

З Акции в 2001 г. не планируется продавать, поэтому величина 398,8470 млн. руб. за 2000 г. переносится из колонки 4 в колонку 5 и 6. |

|

И Нераспределенная прибыль ОАО в 2001 г. составит 122,8589 млн. руб. |

|

К Все расчеты по данной таблице осуществлялось с помощью ПО "Инвест". Можно построить по рассмотренному алгоритму аппроксимацию прогноза средствами электронной таблицы типа Lotus 1-2-3 или Excel или с помощью калькулятора. |

![]() Отметим важный момент. Баланс и отчет

о прибылях и убытках связаны между собой

через две обратные финансовые связи:

Отметим важный момент. Баланс и отчет

о прибылях и убытках связаны между собой

через две обратные финансовые связи:

Эта обратная финансовая связь будет использоваться во всех расчетах.

Действуем дальше по алгоритму.

Шаг 1. В табл. 3.1.(графа I этап) те статьи баланса и отчета о прибылях и убытках, которые изменяются в прямой пропорции к объему реализации, умножаем на процент планируемого изменения объема реализации. В нашем примере на 200%, т.к. в 2000 г. принимается за 100%, а рост объема реализации (продаж) вырастет на 100%.

Объем продаж2001 = Объем продаж2000*200%=524,04*200%=1048,08 млн. руб.

Рассчитаем один из показателей, например себестоимость:

Себестоимость2001 = Себестоимость2000*200% =371,736*200% =743,472 млн. руб.

Остальные показатели приведены в таблице 3.1.

Величина такой статьи, как проценты к уплате, которая с объемом реализации прямо не связана, при построении первого варианта прогноза просто переносится из 4-й графы таблицы в 5-ю.

В целом следующие показатели переносятся без изменений из 4-й графы таблицы в 5-ю:

Многие из этих величин позднее в ходе анализа придется изменить.

Шаг 2. Ранее мы рассмотрели, как рассчитать баланс и отчет по прибылям и убыткам (декларация о доходах) поэтому эти "сложнейшие" расчеты проделайте самостоятельно.

Шаг 3. Затем, чтобы получить окончательный прогноз значения баланса нераспределенной прибыли по состоянию на 31 декабря 2001 г., прибавим полученную в декларации о доходах нераспределенную прибыль за 2001 г. в размере 132,7956 млн. руб. к величине этого показателя в балансе 51,5540 млн. руб. на 31 декабря 2000 г.

Таким образом, сумма нераспределенной прибыли в балансе 2001 г. составит:

132,7956+51,5540 =184,3496 млн. руб.

Сравните все свои полученные вычисления с колонкой 5 в таблице 3.1.

Затем суммируем значения статей актива баланса, получая прогноз показателя общей суммы активов; аналогичное суммирование статей пассива дает общую сумму пассивов.

Шаг 4. Далее вычислим потребность во внешнем финансировании (External Funds Needed, EFN), она выступает как балансирующая статья, значение которой находится вычитанием прогнозируемой общей потребности (итого пассив) в финансовых средствах из прогнозируемой общей величины активов (итого актив). Данные берутся из колонки 5. Она на I этапе будет равна:

1477,6020-1030,5716=447,0304 млн. руб.

Если в этот момент актив и пассив баланса не уравновешены, то необходимо рассмотреть два варианта:

Вариант 1. Активы превосходят пассивы – создается эффект невозможности реализации намеченной программы, т.к. для выпуска дополнительной продукции необходимо приобрести дополнительное оборудование, сырье, материалы, деньги, нанять персонал и т.д.

ОАО необходимо привлечь новые средства из внешних финансовых источников на сумму разницы актив минус пассив, которые могут быть изысканы посредством привлечения банковского кредита и/или продажи своих акций, ценных бумаг (эмиссия ценных бумаг фирмы).

Активы=1477,6020 млн. руб.

Пассивы=1030,5716 млн. руб.

Потребность во внешнем финансировании равна:

Актив-Пассив=1477,6020-1030,5716=447,0304 млн. руб.

В подобных ситуациях ОАО должно было бы делать выбор, что ему выгодно занять у банков краткосрочные или долгосрочные кредиты, а может быть продать свои акции новым собственникам.

Вариант 2. Пассивы превосходят активы, т.е. нет необходимости в финансировании.

В этом случае ОАО может на разницу пассивы-активы:

В случае первого варианта рассмотрим три варианта расчета ограничений по привлечению денежных или иных средств.

|

1. Ограничение на дополнительные долговые обязательства (в млн. руб.): |

|

|---|---|

|

Максимальный объем разрешенного долга = 1 * сумму активов (колонка 5) |

=1*1477,6020= =1477,6020 |

|

Минус уже предусмотренный прогнозом долг на 31 декабря 2001 г. |

|

|

По "всего краткосрочных пассивов" (колонка 5) |

319,95 |

|

По "ипотечному кредиту" (колонка 5) |

127,425 |

|

В результате получим максимальную сумму дополнительного долга. Т.е. сколько всего мы сможет занять в 2001 году краткосрочных и долгосрочных кредитов дополнительно. |

1477,6020-319,95-127,425= =1030,227 |

|

2. Ограничение на дополнительные краткосрочные пассивы для поддержания значения коэффициента текущей ликвидности на уровне не ниже 0.5. Необходимо ответить на вопрос, сколько всего краткосрочных кредитов ОАО сможет занять в 2001 г.? CR=(прогноз суммы всего оборотных средств) / (максимум краткосрочных пассивов) = 0,5 Расчетные данные берем из колонки 5. |

|

|

Максимум краткосрочных пассивов = (прогноз суммы всего оборотных средств) / 2,5 |

334,692/0,5= =669,384 |

|

Минус предусмотренные прогнозом краткосрочные пассивы, т.е. сколько уже запланировали. |

319,95 |

|

Максимальная дополнительная сумма краткосрочных пассивов |

669,384-319,95= =349,434 |

|

3. Потребность в собственном акционерном капитале: |

|

|

Общая потребность во внешнем финансировании |

447,0304 |

|

Максимальный разрешенный дополнительный долг |

1030,227 |

|

Потребность в средствах, удовлетворяемая за счет увеличения акционерного капитала. |

447,0304-1030,227= =-583,1966 |

|

При определении потребности в собственном акционерном капитале необходимо рассмотреть два условия:

|

|

Вместе с тем привлечение средств из внешних источников изменит показатели приближения I этапа прогнозного варианта финансовой отчетности на 2001 г. так, как это показано в графе 5 табл. 3.1.

Во-первых, новые долговые обязательства и/или осуществление кредитования увеличит расходы по выплате процентов в 2001 г.

Во-вторых, если считать, что норма выплаты дивидендов не будет урезана, и если:

В противном случае:

В нашем варианте дивиденды не выплачивались и не планируются для выплаты.

Если в 2001 г. деятельность ОАО будет финансироваться согласно изложенному выше плану и если моментом начала внешнего финансирования станет 1 января 2001 г., то статьи процентных расходов в ее отчете о прибылях и убытках дополнительно увеличатся.

Введем следующее существенное ограничение. Согласно практике международного и российского кредитования в случае изменения рыночных процентных ставок, эти проценты становятся автоматически базовыми в кредитном договоре ОАО и банка. Поэтому нами будет использоваться данный момент при расчетах прогнозных вариантов II этапа графа 6 табл. 3.1.

|

1. Потребность в дополнительных процентных расходах: |

|---|

|

Проценты по краткосрочным кредитам = процент * суммарная величина краткосрочного кредита |

|

Проценты по долгосрочным кредитам = процент * суммарная величина долгосрочного кредита |

|

Всего дополнительные расходы по выплате процентов = сумме всех процентов по кредитам. Руководство ОАО договорилось с банками на 2001 год, что краткосрочные, долгосрочные кредиты будут выдаваться под 30% годовых. Эта сумма рассчитывается следующим образом: Проценты к уплате= =Ипотечный кредит * % + Векселя к оплате * %= =286,5123*30%+351,4338*30%=191,3838 млн. руб. |

|

2. Дополнительная потребность в средствах на выплату дивидендов: |

|

Количество новых акций = Дополнительная сумма займа / цена одной акции. При этом предположим, что акции устойчиво и активно продаются и покупаются на фондовом рынке. Затраты на печать акций и размещение (услуга брокерских, банковских контор) пакета акций на фондовом рынке не значительны. |

|

Замечание: дивиденды ОАО не планирует в 2001 г. выплачивать. |

Прогнозный вариант отчета о прибылях и убытках и баланса за 2001 г., включая результаты дополнительно проведенных расчетов (эффект финансовой обратной связи) и последующих итераций показаны в графе II этап (колонка 6) табл. 3.1. ОАО полностью удовлетворил свои финансовые потребности.

![]() Все расчеты по данной таблице было

выполнены с помощью ПО "Инвест".

Если у вас нет этого ПО, то можно построить

финансовый план и по рассмотренному

алгоритму аппроксимации прогноза

средствами электронных таблиц типа

Lotus 1-2-3 или Excel. И

только в крайнем случае с помощью

калькулятора. Процесс подбора величины

краткосрочных, долгосрочных кредитов

может занять очень много времени, поэтому

если у вас полученная промежуточная

величина EFN будет близка к нулю,

то дальнейшую аппроксимацию (приближение)

можно прекратить.

Все расчеты по данной таблице было

выполнены с помощью ПО "Инвест".

Если у вас нет этого ПО, то можно построить

финансовый план и по рассмотренному

алгоритму аппроксимации прогноза

средствами электронных таблиц типа

Lotus 1-2-3 или Excel. И

только в крайнем случае с помощью

калькулятора. Процесс подбора величины

краткосрочных, долгосрочных кредитов

может занять очень много времени, поэтому

если у вас полученная промежуточная

величина EFN будет близка к нулю,

то дальнейшую аппроксимацию (приближение)

можно прекратить.

Из табл. 3.1. следует, что ОАО должно привлечь в 2001 году:

В случае если прогноз на 2001 г. о росте объемов продаж (рост спроса на продукцию ОАО) подтвердится, то уже в 2000 г. необходимо провести следующие переговоры и заключить контракты:

![]() Еще раз подчеркнем, эту работу

руководство ОАО и все ее службы должны

провести в 2000 г. в противном случае в

2001 году ОАО не сможет обеспечить рынок

своей продукцией и как следствие потеряет

рынок и понесет убытки от недополученной

прибыли. И на ближайшем собрании

акционеров ОАО многие руководители

(топ менеджеры) будут просто уволены.

Еще раз подчеркнем, эту работу

руководство ОАО и все ее службы должны

провести в 2000 г. в противном случае в

2001 году ОАО не сможет обеспечить рынок

своей продукцией и как следствие потеряет

рынок и понесет убытки от недополученной

прибыли. И на ближайшем собрании

акционеров ОАО многие руководители

(топ менеджеры) будут просто уволены.

Рассчитанные показатели баланса, отчета о прибылях и убытках дальше используются для разработки перспективного прогнозного варианта отчета о движении денежных средств, других отчетных форм, для проверки соответствия коэффициентов, отражающих финансовые результаты деятельности ОАО, среднеотраслевым значениям и т.д. и является составным элементом бизнес-плана предприятия.

![]() Данный алгоритм расчета независимо

от методов прогнозного анализа традиционно

используется всеми предприятиями в

любой точке мира.

Данный алгоритм расчета независимо

от методов прогнозного анализа традиционно

используется всеми предприятиями в

любой точке мира.

Расчет финансового плана предприятия Д - ОАО1.

Все экономические модели нашего предприятия как исходные данные для построения финансового плана были рассчитаны в главе 5 данной экономической лаборатории. Эти модели основываются на функциональной зависимости показателей некоторых статей баланса, отчета о прибылях и убытках (Y) от объема реализации (X). Все эти зависимости сведем в таблицу с учетом выведенного предположительного поправочного коэффициента 0,5 для всех показателей.

Таблица

|

Зависимость показателей предприятия Д от объема реализации |

|

|---|---|

|

Показатель |

Вид зависимости |

Себестоимость реализованной продукции |

0.5(0.7206X) |

|

Коммерческие и административные расходы |

0.5(0.0056X) |

|

Денежные средства |

0.5(0.0197X) |

|

Дебиторская задолженность |

0.5(0.1633X) |

|

Запасы |

0.5(0.0603X) |

|

Внеоборотные активы |

0.5(1.2488X) |

|

Кредиторская задолженность |

0.5(0.1527X) |

|

Задолженность по оплате труда и налогам |

0.5(0.0421X) |

![]() Исходными данными для построения

финансового плана ОАО1 будут являться

данные ОАО. Существенным отличием

будет тот момент, что мы вводим рассчитанные

математические модели в финансовый

план предприятия Д. И по результатам

будем сравнивать эффективность

деятельности этих предприятий.

Исходными данными для построения

финансового плана ОАО1 будут являться

данные ОАО. Существенным отличием

будет тот момент, что мы вводим рассчитанные

математические модели в финансовый

план предприятия Д. И по результатам

будем сравнивать эффективность

деятельности этих предприятий.

Для обеспечения планируемого в 2001 г. объема реализации необходимо учесть тот факт, что ОАО1 в 2000 г. задействовало свои производственные мощности на 100%. Это означает, что ОАО1 в 2000 году полностью использовало все свои станки, компьютеры и другое оборудование. В случае роста объема реализации в 2001 году обеспечить выпуск продукции будет не на чем. Так как руководство ОАО1 предполагает, что в 2001 г. объем реализации вырастет, то это потребуется увеличить все активы предприятия, т.е. необходимо приобрести дополнительное оборудование, сырье, материалы и нанять на работу дополнительный персонал.

Метод прогнозирования на основе математических зависимостей некоторых показателей баланса и отчета о прибылях и убытках от объема реализации состоит в выделении среди них таких, которые изменяются в соответствии с функциональной зависимостью. Планируется, что функционально объему реализации изменятся следующие статьи:

Руководство ОАО1 ожидает, что налог на прибыль по-прежнему будет взиматься в размере 30%.

Если ОАО1 предстоит увеличение активов, то его пассивы и/или собственный капитал тоже функционально должны измениться. Изменяться пассивы баланса:

Величина векселей к оплате (краткосрочный кредит), облигаций ипотечного кредита (долгосрочный кредит) и обыкновенных акций не будут изменяться вместе с объемом реализации. Более высокий объем реализации автоматически не влечет за собой прироста значений этих показателей.

![]() Учитывая, что исходные данные отчета

прибылей и убытков не полны, поэтому

осуществим расчет отсутствующих данных

исходя из следующих предположений:

Учитывая, что исходные данные отчета

прибылей и убытков не полны, поэтому

осуществим расчет отсутствующих данных

исходя из следующих предположений:

Результаты расчетов представлены в таблице. Изменения в баланс не вносим.

Таблица 3.1.

Прогноз финансовых показателей ОАО1.

|

Уравнение |

На конец текущего |

Прогнозируемые значения |

||

|---|---|---|---|---|---|

|

k |

b |

I Этап |

II Этап |

||

|

Отчет о прибылях и убытках |

|

|

2000 г. |

2001г. |

|

|

Выручка от реализации |

|

|

524,0400 |

1048,0800 |

1048,0800 |

Себестоимость реализованной продукции |

0,360 |

|

371,7360 |

377,3088 |

377,3088 |

|

Коммерческие и административные расходы |

0,003 |

|

5,6800 |

2,9346 |

2,9346 |

|

Прочие расходы |

0,000 |

|

0,0000 |

0,0000 |

0,0000 |

|

Прибыль от реализации до вычета процентов и налогов |

|

|

146,6240 |

667,8366 |

667,8366 |

|

Проценты к уплате |

|

|

103,5400 |

103,5400А |

0Г |

|

Прибыль до вычета налогов |

|

|

43,0840 |

564,2966 |

667,8366 |

|

Налог на прибыль |

30% |

|

15,0794 |

169,2890 |

200,3510 |

|

Чистая прибыль |

|

|

28,0046 |

395,0076 |

467,4856 |

|

Дивиденды (норма выплаты) |

0% |

|

0 |

0А |

0Д |

|

Нераспределенная прибыль |

|

|

28,0046 |

395,0076 |

467,4856 |

|

Баланс |

|||||

Денежные средства |

0,010 |

|

15,1630 |

10,3236 |

251,0981 |

|

Дебиторская задолженность |

0,082 |

|

121,2930 |

85,5757 |

85,5757 |

|

Запасы |

0,030 |

|

30,8900 |

31,5996 |

31,5996 |

|

Всего оборотных средств |

|

|

167,3460 |

127,4989 |

368,2735 |

|

Внеоборотные активы |

0,624 |

|

571,4550 |

654,4212 |

654,4212 |

Итого Активов |

|

|

738,8010 |

781,9201 |

1022,6946 |

|

Кредиторская задолженность |

0,080 |

|

122,5850 |

83,8464 |

83,8464 |

|

Векселя к оплате |

|

|

2,0000 |

2,0000А |

0,0000Е |

|

Задолженность по заработной плате и налогам |

0,020 |

|

36,3900 |

20,9616 |

20,9616 |

|

Всего краткосрочных пассивов |

|

|

160,9750 |

106,8080 |

104,8080 |

|

Ипотечный кредит |

|

|

127,4250 |

127,4250А |

0,0000Ж |

|

Обыкновенные акции |

|

|

398,8470 |

398,8470А |

398,8470З |

|

Нераспределенная прибыль |

|

|

51,5540 |

446,5616Б |

519,0396И |

|

Итого Пассивов (источников) |

|

|

738,8010 |

1079,6416 |

1022,6946 |

|

Потребность во внешнем финансировании (EFN) |

|

|

0,00 |

-297,7215В |

0,00К |

|

А Эта статья не растет самопроизвольно вместе с объемом реализации, поэтому для построения прогноза в первом приближении на перспективу переносится прежнее значение 2000 г. В результате дальнейшего анализа величина, указанная в таблице, может измениться. |

|

Б Нераспределенная прибыль на конец 2000 г. плюс ее приращение за 2001 г.: 51,554 млн. руб. + 395,0076 млн. руб. = 446,5616 млн. руб. Позднее в ходе анализа эта цифра изменится и станет равной 519,0396 млн. руб. |

|

В Потребность во внешнем финансировании (External Funds Needed, EFN) выступает как балансирующая статья, значение которой находится вычитанием прогнозируемой общей потребности (итого пассив) в финансовых средствах из прогнозируемой общей величины активов (итого актив). Она на I этапе будет равна: 781,9201-1079,6416=-297,7215 млн. руб. Т.к. активы меньше пассивов, то в 2001 г. внешнее финансирование не потребуется. ОАО1 может возвращать старые долги. |

|

Г 0 млн. руб. в 2001 г. внешнее финансирование не потребуется. ОАО1 вернуло все свои краткосрочные и долгосрочные кредиты. |

|

Д Дивиденды по старым акциям не выплачивались. Продажу новых акций ОАО1 не осуществляло. |

|

Е ОАО1 в 2001 г. не планирует привлекать краткосрочные займы. |

|

Ж ОАО1 в 2001 г. не планирует привлекать долгосрочные займы. |

|

З Акции в 2001 г. не планируется продавать, поэтому величина 398,8470 млн. руб. за 2000 г. переносится из колонки 4 в колонку 5 и 6. |

|

И Нераспределенная прибыль ОАО1 в 2001 г. составит 519,0396 млн. руб. |

|

К Все расчеты по данной таблице осуществлялось с помощью ПО "Инвест". Можно построить по рассмотренному алгоритму аппроксимацию прогноза средствами электронной таблицы типа Lotus 1-2-3 или Excel или с помощью калькулятора. |

![]() Отметим важный момент. Баланс и отчет

о прибылях и убытках связаны между собой

через две обратные финансовые связи:

Отметим важный момент. Баланс и отчет

о прибылях и убытках связаны между собой

через две обратные финансовые связи:

Себестоимость2001=0.5*(0.7206* Объем продаж2001)=

=0,3603*1048,08=377,3088 млн. руб.

Шаг 2. Ранее мы рассмотрели, как рассчитать баланс и отчет по прибылям и убыткам (декларация о доходах) поэтому эти "сложнейшие" расчеты по суммированию и вычитанию проделайте самостоятельно, полученные результаты сравните с данными колонки 5.

Шаг 3. Затем, чтобы получить окончательный прогноз значения баланса нераспределенной прибыли по состоянию на 31 декабря 2001 г. (колонка 5), прибавим полученную в декларации о доходах нераспределенную прибыль за 2001 г. в размере 395,0076 млн. руб. к величине этого показателя в балансе 51,5540 млн. руб. на 31 декабря 2000 г. (колонка 4).

Таким образом, сумма нераспределенной прибыли в балансе 2001 г. составит:

395,0076+51,5540=446,5616 млн. руб.

Сравните все свои полученные вычисления с колонкой 5 в таблице 3.1.

Шаг 4. Далее вычислим потребность во внешнем финансировании (External Funds Needed, EFN), она выступает как балансирующая статья, значение которой находится вычитанием прогнозируемой общей потребности (итого пассив) в финансовых средствах из прогнозируемой общей величины активов (итого актив). Данные берутся из колонки 5. Она на I этапе будет равна:

781,9201-1079,6416=-297,7215 млн. руб.

Т.к. активы меньше пассивов, то в 2001 г. внешнее финансирование не потребуется. ОАО1 может возвращать свои долги за 2000 г.

В случае первого варианта рассмотрим три варианта расчета ограничений по привлечению денежных или иных средств. Экономический смысл этих ограничений достаточно прост.

![]() Отметим важный момент. Когда рассчитывался

финансовый план конкурента, то мы не

вводили существенных ограничений. Но

для своего предприятия мы введем все

ограничения.

Отметим важный момент. Когда рассчитывался

финансовый план конкурента, то мы не

вводили существенных ограничений. Но

для своего предприятия мы введем все

ограничения.

Если в отрасли (у конкурентов) ОАО1 сложилась определенная норма, согласно которой доля заемных средств не должна превышать 30% актива баланса, а коэффициент текущей ликвидности должен быть не менее 2,5, то при построении финансового плана бессмысленно планировать получение кредита, если эти соотношения не будут выполняться – никто не захочет финансировать такое предприятие.

Рассмотрим это на примере. К вам пришли два ваших знакомых и просят у вас деньги в займы. Вы знаете, что один живет только на том, что занимает у всех у кого только может, и своих средств у него нет. Другой ваш знакомый тоже занимает, но не более 30% от того, что имеет. Вопрос простой, кому вы отдадите предпочтение и займете деньги?

Ответ очевиден…

Рассмотрим эти два ограничения подробнее.

Таким образом, при условии, что в среднем по отрасли этот показатель равен 30%, ОАО1 может осуществлять как краткосрочные, так и долгосрочные займы, т.к. этот показатель у ОАО1 ниже, чем у конкурентов. И данный показатель значительно улучшится, т.к. в 2001 г. руководство ОАО1 планирует вернуть краткосрочные и долгосрочные кредиты.

Второе ограничение показывает, сможет ли ОАО1 быстро вернуть свои краткосрочные (срок менее года) долги, распродав все свои запасы, долги дебиторов другим предприятиям в два и более раз дешевле.

Для расчета коэффициента текущей ликвидности (current ratio – CR) необходимо:

CR=ОС/КП = 127,89/106,8080=1,197

где ОС – всего оборотных средств;

КП – всего краткосрочных пассивов.

Таким образом, при условии, что в среднем по отрасли этот показатель равен 2,5, ОАО1 не может осуществлять краткосрочные займы. Поэтому в первую очередь будем возвращать в 2001 г. краткосрочные кредиты.

При не выполнении этих ограничений у ОАО1 остается только один вариант – заимствование на фондовом рынке, но для этого необходимо учитывать интересы акционеров, которые могут запретить выпуск дополнительных акций, т.к. это приводит к "размыванию" их капитала (уменьшению их собственности), и снижению выплат дивидендов на акцию.

Первое ограничение учитывает дополнительные долговые обязательства, второе ограничение необходимо для контроля над минимальным значением текущей ликвидности, третье ограничение – расчет потребности в собственном акционерном капитале (сколько нужно продать акций, чтобы получить дополнительные деньги).

![]() Напомним

акционер – это собственник предприятия.

Акционеры назначают или снимают все

руководство фирмы и имеет право в любой

момент времени это осуществить.

Напомним

акционер – это собственник предприятия.

Акционеры назначают или снимают все

руководство фирмы и имеет право в любой

момент времени это осуществить.

Но все выше перечисленные ограничения для исполнения финансового плана 2001 г. ОАО1 не критичны, т.к. планируется вернуть ранее привлеченные краткосрочные и долгосрочные кредиты и займы.

Поэтому расчет данных ограничений, которые были необходимы для нашего конкурента, нами опускаются.

Вместе с тем возврат кредитов изменит показатели приближения I этапа прогнозного варианта финансовой отчетности на 2001 г. так, как это показано в графе 5 табл. 3.1.

Уменьшение долговых обязательства и/или возврат кредитов уменьшат расходы по выплате процентов в 2001 г. до нуля, как следствие вырастет нераспределенная прибыль, а также денежные средства.

Прогнозный вариант отчета о прибылях и убытках и баланса за 2001 г., включая результаты дополнительно проведенных расчетов (эффект финансовой обратной связи) и последующих итераций показаны в графе II этап табл. 3.1.

![]() Все расчеты по данной таблице было

выполнены с помощью ПО "Инвест".

Если у вас нет этого ПО, то можно построить

финансовый план и по рассмотренному

алгоритму аппроксимации прогноза

средствами электронных таблиц типа

Lotus 1-2-3 или Excel. И

только в крайнем случае с помощью

калькулятора. Процесс подбора величины

краткосрочных, долгосрочных кредитов

может занять очень много времени, поэтому

если у вас полученная промежуточная

величина EFN будет близка к нулю,

то дальнейшую аппроксимацию (приближение)

можно прекратить.

Все расчеты по данной таблице было

выполнены с помощью ПО "Инвест".

Если у вас нет этого ПО, то можно построить

финансовый план и по рассмотренному

алгоритму аппроксимации прогноза

средствами электронных таблиц типа

Lotus 1-2-3 или Excel. И

только в крайнем случае с помощью

калькулятора. Процесс подбора величины

краткосрочных, долгосрочных кредитов

может занять очень много времени, поэтому

если у вас полученная промежуточная

величина EFN будет близка к нулю,

то дальнейшую аппроксимацию (приближение)

можно прекратить.

Из табл. 3.1. следует, что ОАО1 должно вернуть в 2001 году: